Déclarer ses revenus quand on est auto-entrepreneur, c’est un peu comme jouer à un jeu de stratégie administrative : comprendre les règles, les bonnes dates, les cases à remplir, les taux à appliquer… Bref, pas mal de paramètres à gérer pour éviter les pièges et surtout, pas se faire taper sur les doigts par le fisc. Cool, hein ? Le régime de la micro-entreprise simplifie largement les formalités, mais attention, simplicité ne veut pas dire que c’est automatique ou sans risques. Le régime micro-entrepreneur, souvent confondu avec le statut d’auto-entrepreneur, a des spécificités fiscales et sociales bien précises, qui déterminent la façon dont il faut déclarer ses revenus et calculer son impôt. Par exemple, les abattements forfaitaires appliqués selon la nature de l’activité, la possibilité de choisir entre régime normal et versement libératoire, ou encore les déclarations obligatoires auprès de l’URSSAF. Et tout ça, ça impacte directement les charges à payer et le montant final dû au fisc.

Dans ce contexte, se tenir à jour sur les dates limites, les bonnes cases du formulaire 2042-C-PRO (🧾💻), la distinction BIC/BNC, et la déclaration des charges, c’est indispensable. Le moindre faux pas peut engendrer un redressement, des pénalités, ou une double imposition. Ce guide explique donc tout ce qu’il faut savoir pour calmer le stress des déclarations, de la compréhension précise du régime micro-entreprise, jusqu’aux conseils pratiques pour une déclaration propre et sans risque. Si 2025 est ton année pour avancer en solo, c’est ici que ça se passe, pour gérer ta micro-entreprise comme un pro tout en respectant le cadre légal français.

Comprendre le régime micro-entreprise pour bien déclarer ses revenus auto-entrepreneur 🧾📊

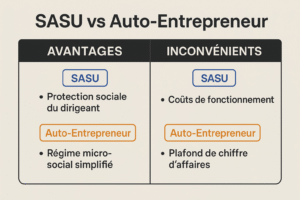

Le terme auto-entrepreneur est souvent utilisé à tort comme un synonyme de micro-entreprise. En réalité, le statut d’auto-entrepreneur correspond à l’application du régime fiscal simplifié de la micro-entreprise. Ce régime est plébiscité pour sa simplicité et son allègement des formalités, notamment à la création et dans la gestion quotidienne.

Concrètement, les auto-entrepreneurs bénéficient d’un cadre qui facilitent la gestion des charges sociales et fiscales :

Pas de comptabilité complexe, c’est le chiffre d’affaires brut qui est déclaré, sans déductions possibles.

Calcul simplifié des cotisations sociales, payées en pourcentage du chiffre d’affaires.

Possibilité de choisir entre une imposition classique ou un versement libératoire qui inclut impôt et cotisations en une seule opération.

Points clés à retenir :

Formalités allégées : inscription simplifiée, pas de bilans comptables.

Micro-fiscalité : abattement forfaitaire automatique appliqué par l’administration.

Gestion des charges facile avec des taux fixes selon l’activité.

Seuils de chiffre d’affaires à respecter sous peine de changement de régime.

Différences entre statut auto-entrepreneur et micro-entreprise : points clés à retenir 📌

Le terme « auto-entrepreneur » est en fait une dénomination populaire qui désigne le régime fiscal micro-entreprise. C’est une façon simple d’appeler ce statut, apprécié pour :

La rapidité de création, car il n’y a quasiment aucune paperasse compliquée.

Les obligations comptables minimales avec déclaration du chiffre d’affaires uniquement.

Une facilité de paiement avec l’URSSAF pour les cotisations sociales.

Mais attention, ce régime n’est pas pour tout le monde. Si le chiffre d’affaires dépasse certains seuils (ex. 188 700 € pour achat-revente en 2025), le statut bascule vers un régime réel plus complexe. De plus, ce régime exclut la déduction des charges réelles, ce qui peut pénaliser certains profils plus lourds en frais.

Spécificités fiscales et sociales du régime micro-entrepreneur 💰🏛️

Sur le plan fiscal, l’auto-entrepreneur déclare son chiffre d’affaires brut dans le formulaire 2042-C-PRO (on y revient tout de suite). Le fisc applique alors automatiquement un abattement forfaitaire, selon la nature de l’activité :

Type d’activité 👷♂️ | Taux d’abattement forfaitaire 💰 | Catégorie fiscale |

|---|---|---|

Achat-revente et fourniture de logement | 71 % | BIC |

Prestations de services commerciales ou artisanales | 50 % | BIC |

Activités libérales et autres prestations non commerciales | 34 % | BNC |

Le montant de l’abattement est minimal de 305 €. Pour les activités mixtes, les abattements sont calculés proportionnellement pour chaque catégorie, avec un abattement minimum global de 610 €.

Côté social, les cotisations sont calculées en pourcentage du chiffre d’affaires déclaré à l’URSSAF :

12,8 % pour les activités d’achat-revente.

22 % pour les prestations de services.

22 % pour les professions libérales.

Un autre point capital : en micro-entreprise, pas de déduction de charges réelles, ce qui simplifie mais limite les optimisations fiscales.

Déclarer ses revenus auto-entrepreneur avec le formulaire 2042-C-PRO : mode d’emploi 🧾💻

Le formulaire 2042-C-PRO est le document indispensable pour la déclaration fiscale des auto-entrepreneurs. Il permet de préciser les revenus professionnels issus de l’activité indépendante, en indiquant le chiffre d’affaires brut annuel. C’est la base pour calculer l’impôt après application de l’abattement automatique.

Étapes pour trouver et remplir les bonnes cases du formulaire en ligne 📥

La déclaration s’effectue généralement en ligne via le site officiel des impôts. Voici comment procéder :

Se connecter à son espace personnel sur le site impots.gouv.fr.

Accéder à la déclaration 2042 et ajouter le formulaire complémentaire 2042-C-PRO.

Repérer la nature de l’activité : BIC, BNC, ou activité mixte.

Remplir les cases correspondant au régime fiscal choisi (régime normal ou versement libératoire).

Éviter de cocher la case 5HY, souvent source d’erreurs (voir ci-dessous).

Attention à la case 5HY : éviter les erreurs de double imposition ⚠️

La case 5HY correspond aux charges sociales déjà prélevées par l’URSSAF et ne doit pas être remplie par les auto-entrepreneurs sous régime micro. La cocher entraînerait :

Une double déduction des cotisations sociales.

Un montant d’impôt faussé, souvent à la hausse.

Le conseil : ne jamais compléter cette case sauf si un autre régime s’applique. Il vaut mieux privilégier les cases précises dédiées à la nature des revenus et régime.

Identifier la nature de ses revenus : BIC, BNC, activité mixte 🔍

Avant toute déclaration, comprendre si les revenus relèvent de la catégorie BIC (bénéfices industriels et commerciaux) ou BNC (bénéfices non commerciaux) est fondamental. Cela détermine :

Les cases à remplir sur le formulaire 2042-C-PRO.

Les taux d’abattement applicables sur le chiffre d’affaires.

Les seuils à respecter pour conserver le régime micro-entreprise.

En cas d’activité mixte (exemple : vente + prestations de service), chaque activité a son propre plafond et traitement fiscal. Exemple : l’achat-revente plafonné à 188 700 €, prestations de services plafonnées à 77 700 € (en 2025).

Exemples concrets de déclaration selon le régime fiscal choisi 📊

Voici un tableau qui résume les cases à remplir selon votre choix :

Régime choisi ✅ | Type d’activité 🛠️ | Cases formulaire 2042-C-PRO 🧾 |

|---|---|---|

Versement libératoire | Vente (BIC) | 5TA |

Versement libératoire | Prestations de service (BIC) | 5TB |

Versement libératoire | Activités libérales (BNC) | 5TE |

Régime normal | Vente (BIC) | 5KO |

Régime normal | Prestations de service (BIC) | 5KP |

Régime normal | Activités libérales (BNC) | 5HQ |

Pour plus d’infos détaillées et tutoriels pratiques, des ressources comme impots.gouv.fr ou Ludwig Henriquez proposent des guides complets.

Abattements fiscaux, versement libératoire et calcul de l’impôt pour auto-entrepreneur 💰📊

Taux d’abattement selon l’activité et impact sur les recettes déclarées ✅

Le principe est simple : le fisc applique un abattement forfaitaire automatique pour couvrir les frais professionnels (pas de justificatifs à fournir).

71 % pour les activités d’achat-revente ou location de logements (BIC).

50 % pour les prestations de services relevant de la catégorie BIC.

34 % pour les activités libérales et autres prestations BNC.

Un exemple concret : si un auto-entrepreneur en prestation de service (BIC) déclare 20 000 € de chiffre d’affaires, le fisc appliquera un abattement de 50 %, soit un revenu imposable de 10 000 €.

Choisir entre régime normal et versement libératoire : avantages, conditions et taux applicables 📊

Deux modes d’imposition existent :

Régime normal : le chiffre d’affaires est soumis à l’impôt sur le revenu après abattement. Le taux d’imposition dépend du barème progressif et de la tranche d’imposition du foyer.

Versement libératoire : option simplifiée qui permet de payer simultanément l’impôt et les cotisations sociales en versant un pourcentage fixe sur le chiffre d’affaires, en plus des charges URSSAF.

Type d’activité 🚀 | Taux versement libératoire 💸 | Avantages 🔑 |

|---|---|---|

Achat-revente (BIC) | 1 % | Paiement immédiat et simplifié, évite avance d’impôt plus tard |

Prestations de services (BIC) | 1,7 % | Facilité de gestion, prélèvement constant proportionnel |

Professions libérales (BNC) | 2,2 % | Simplicité et clarté du prélèvement |

Pour opter au versement libératoire, le revenu fiscal de référence (RFR) de l’avant-dernière année doit respecter un plafond précis, variable selon la composition du foyer. En cas de dépassement, l’option n’est pas possible. L’auto-entrepreneur doit également respecter les plafonds de chiffre d’affaires du régime micro-entreprise, sous peine de perte de l’option.

L’option s’exerce auprès de l’URSSAF ou du centre de formalités des entreprises au moment de la déclaration de début d’activité ou avant une date limite chaque année (généralement le 30 septembre).

Procédures de déclaration du chiffre d’affaires à l’URSSAF et échéances à respecter 📆🏛️

Déclaration mensuelle ou trimestrielle : dates limites, modalités et report en cas de week-end 📅⏳

L’auto-entrepreneur doit déclarer son chiffre d’affaires à l’URSSAF :

Soit mensuellement (pour plus de régularité), 15 jours après la fin du mois.

Soit trimestriellement, au plus tard le 30 du mois qui suit le trimestre clôturé.

Attention aux dates limites : si elles tombent un week-end ou jour férié, l’échéance est automatiquement reportée au jour ouvré suivant.

Exemple : pour un trimestre clos au 31 mars, la déclaration doit être envoyée au plus tard le 30 avril.

Modification ou correction de la déclaration : comment éviter les pièges 🔄⚠️

Peut-on modifier une déclaration déjà transmise à l’URSSAF ? Oui, mais à condition que cela soit fait avant la date limite. Après cet échéance, les modifications nécessitent un contact avec l’URSSAF ou la mise en place d’une déclaration rectificative via le service en ligne.

Pour éviter les erreurs :

Relire attentivement les chiffres déclarés.

Garder une trace des justificatifs.

Être vigilant sur les montants de chiffre d’affaires exacts, car une sous-estimation peut entraîner pénalités et intérêts.

Les auto-entrepreneurs bénéficient d’un espace personnel dédié sur le site de l’URSSAF pour suivre, modifier et payer les déclarations en toute simplicité.

Conseils pour réussir sa déclaration de revenus auto-entrepreneur sans risque de redressement 📁🔍

Erreurs fréquentes à éviter lors de la déclaration fiscale ⚠️

Les erreurs les plus fréquentes sont :

Ne pas distinguer la nature des revenus (BIC vs BNC).

Confondre les cases du formulaire 2042-C-PRO, notamment en remplissant la case 5HY.

Oublier de déclarer la totalité du chiffre d’affaires.

Ne pas respecter les conditions pour le versement libératoire.

Dépasser les plafonds sans en informer l’administration, entraînant la sortie du régime.

Un petit oubli peut vite tourner au cauchemar fiscal, avec redressement de l’impôt et majorations. Pour éviter cela, consulter un expert ou suivre des tutoriels fiables comme ceux disponibles ici : mon-autoentreprise.fr ou lamicrobyflo.fr est un bon réflexe.

Suivi, conservation des justificatifs et rôle de l’URSSAF : rester en règle facilement 🤝💻

Pour une gestion sereine :

Conserver tous les justificatifs de versements, relevés de chiffre d’affaires et courriels.

Archiver les notifications reçues de l’URSSAF et du fisc.

Utiliser les espaces en ligne dédiés pour suivre les cotisations sociales et déclarations.

L’URSSAF est le point d’entrée central pour déclarer son chiffre d’affaires, payer ses cotisations sociales et exercer son option pour le versement libératoire. C’est donc le partenaire incontournable pour éviter les oublis ou erreurs, avec des plateformes accessibles 24/7.

FAQ

1. Quand dois-je faire ma déclaration de chiffre d’affaires à l’URSSAF ? 📅

La déclaration s’effectue chaque mois ou chaque trimestre, selon l’option choisie. Les dates limites sont le 15 du mois suivant pour la déclaration mensuelle, ou le 30 du mois suivant pour la trimestrielle. En cas de week-end ou jour férié, la date est reportée automatiquement.

2. Puis-je déduire mes frais réels en micro-entreprise ? 💰

Non, le régime micro-entrepreneur applique un abattement forfaitaire qui remplace toute déduction de charges réelles. Ce système simplifie la déclaration mais ne permet pas de déduire les frais professionnels.

3. Comment choisir entre le régime normal et le versement libératoire ? 📊

Le choix dépend du niveau de revenu fiscal de référence et du type d’activité. Le versement libératoire permet de payer impôt et cotisations sociales en un seul geste, mais sous conditions de plafond. Le régime normal reste basé sur le barème progressif d’impôt sur le revenu. Il convient de faire ses calculs ou consulter un conseiller pour optimiser.

4. Que faire si je me suis trompé dans ma déclaration ? 🔄

Avant la date limite, la correction en ligne est possible. Après celle-ci, il faut contacter l’URSSAF ou le service des impôts pour une rectification. En cas de retard, des pénalités peuvent s’appliquer, donc ne tardez pas !

5. Quels sont les risques en cas de non-déclaration ou fausse déclaration ? ⚠️

La non-déclaration ou une déclaration erronée peut entraîner un redressement fiscal, des majorations et sanctions administratives. Il est donc crucial de bien suivre les règles et consulter les ressources officielles, voire un expert.